Рассказываем, как это сделать проще

Не все знают, что государство готово их поддержать, например, при покупке квартиры, получении образования, лечении, занятиях спортом. Для этого существует налоговый вычет – сумма, которая уменьшает налогооблагаемую базу, или возврат ранее уплаченного налога на доходы физических лиц. Проще говоря, вычет позволяет платить меньше налога или вернуть уже уплаченный в течение года налог – то есть получить деньги.

Виды налоговых вычетов

Налоговые вычеты делятся на виды и подвиды в зависимости от их целей. Размеры и условия их применения существенно различаются.

Налоговым кодексом РФ предусмотрено семь групп налоговых вычетов:

Стандартные – для льготных категорий граждан, а также лиц, на обеспечении которых находятся дети;

Социальные – для лиц, которые несли расходы на лечение, обучение, физкультурно-оздоровительные услуги, на дополнительные меры по пенсионному обеспечению и на другие социально значимые цели;

Инвестиционные – для лиц, совершающих операции по индивидуальным инвестиционным счетам и получающих доходы от реализации ценных бумаг, обращающихся на ОРЦБ;

Имущественные – при приобретении жилья и земельных участков, при продаже некоторых видов имущества, а также в случае изъятия у налогоплательщика недвижимости для государственных или муниципальных нужд.

Профессиональные – для лиц, осуществляющих предпринимательскую деятельность в качестве ИП, оказывающих услуги и выполняющих работы по договорам ГПХ, а также получающих авторские вознаграждения.

Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами.

Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе.

Простые люди пользуются в основном тремя – стандартными, социальными и имущественными.

Как получить

По общим правилам получить налоговый вычет можно тремя способами:

– по окончании года, в котором возникло право на вычет, представить в налоговый орган по месту жительства налоговую декларацию по налогу на доходы физических лиц формы 3-НДФЛ с приложением подтверждающих документов. В таком случае вычет предоставляется в виде возврата суммы излишне уплаченного НДФЛ;

– до окончания года, в котором возникло право на вычет, обратиться к работодателю с соответствующим письменным заявлением при условии представления налоговым органом работодателю подтверждения права на получение вычета. В таком случае налоговый вычет предоставляется в форме не удержания НДФЛ при выплате заработной платы;

– с 21 мая 2021 года предусмотрен упрощенный порядок получения имущественных и инвестиционных налоговых вычетов за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговый орган налоговой декларации по налогу на дохоы физических лиц формы 3-НДФЛ и подтверждающих документов.

Как это работает?

На последнем способе хочется остановиться отдельно. Упрощенный порядок получения имущественных и инвестиционных налоговых вычетов введены Федеральным законом от 20.04.2021

№ 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Необходимую информацию налоговые органы получают от участников информационного взаимодействия – налоговых агентов (банков), которые могут подключиться к такому обмену.

В упрощенном порядке можно получить инвестиционные налоговые вычеты и имущественные налоговые вычеты в сумме фактически произведенных расходов на приобретение объектов недвижимого имущества и по уплате процентов по ипотеке.

Как это сделать

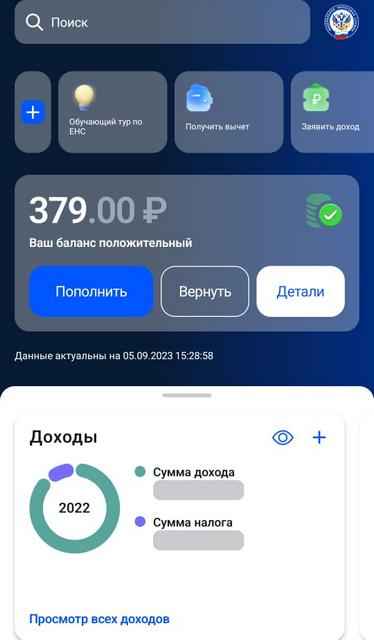

1. Необходимо зарегистрироваться в «Личном кабинете налогоплательщика для физических лиц». Для этого откройте сайт https://lkfl2.nalog.ru/lkfl/16+ или скачайте приложение «Налоги ФЛ». Вам предложат войти через логин и пароль, с помощью электронной подписи или через Госуслуги. Последний способ самый удобный.

2. Когда войдете в личный кабинет налогоплательщика вас попросят заполнить некоторые данные и подождать пока сформируются все данные. Это может занять до нескольких дней. Сам сайт ФНС и его приложение имеют интуитивно понятный интерфейс, так что не бойтесь ими пользоваться. Мы остановимся на оформлении налогового вычета через мобильное приложение ФНС.

3. После того, как вы получите доступ к Личному кабинету налогоплательщика для физических лиц, оформите усиленную неквалифицированную электронную подпись. Кликните по вкладке «Профиль» и выберите «Электронная подпись». Установите где будете хранить ключ электронной подписи: на своем компьютере или в защищенной системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

Проверьте правильность ваших данных, придумайте пароль и отправьте заявку. Оформление ЭП может занять несколько дней. Когда подпись будет готова вам придет уведомление в личный кабинет.

4. Теперь переходим непосредственно к оформлению вычета. Выберите вкладку «Услуги» → «Получить налоговый вычет». Здесь будут представлены все вычеты, которые можно получить в упрощенном порядке: при покупке недвижимости, лечении или покупке медикаментов, оплате образования, расходам на фитнес, взносах на благотворительность, инвестировании.

Выберите нужный пункт. Мы остановимся на «Вычет при покупке недвижимости».

5. На первом шаге вас попросят указать номер телефона по которому с вами сможет в случае необходимости связаться инспектор и отчетный год, за который вы хотите вернуть уплаченный налог. Доступные периоды указаны в выпадающем списке. Укажите, впервые ли подаете декларацию за этот год.

6. Затем вам предложат выбрать объекты, по которым вы заявляете вычет. Если в графе «Объекты имущества» ничего нет, то тогда надо добавить объект.

7. На третьем шаге выберите за что будете возвращать налог – за покупку жилья или за проценты по кредиту. Здесь же укажите сумму затраченную на приобретение недвижимости или уплаченные проценты. Надо понимать, что максимальная сумма с которой вам вернут 13% 2 млн рублей. То есть вы сможете получить не более 260 тысяч рублей. С уплаченных процентов вернут максимум 390 тысяч рублей.

8. Дальше вам предоставят итоговые суммы расходов и на пятом шаге попросят проверить сведения о ваших доходах.

9. Затем спросят куда вернуть деньги. Выберете нужный вам вариант и заполните необходимые сведения.

10. На седьмом шаге нужно прикрепить подтверждающие документы: договор приобретения имущества, акт приема-передачи имущества (если есть), платежный документ по оплате стоимости имущества и другие. Документы можно сфотографировать телефоном, этим и удобно мобильное приложение ФНС. Обратите внимание, что максимальный размер одного загружаемого файла 10 Мб, суммарный размер всех документов не должен превышать 20 мегабайт, допустимые расширения jpg, ipeg, tif, tiff, pdf.

11. Затем надо все проверить и отправить заявление. Остается только ждать результаты проверки. Сообщение вы получите в Личном кабинете налогоплательщика для физического лица.

Если вы приготовите все документы заранее, то все оформление налогового вычета, не считая регистрации в личном кабинете и получении электронной подписи, займет минут 15-20.

Когда получим

За счет информационного взаимодействия и предварительной проверки налоговым органом права налогоплательщика на вычет (в случае, если налоговым органом не будут выявлены какие-либо расхождения), срок проведения проверки права на вычет сокращен в 3 раза (1 месяц вместо 3).

На практике срок проверки существенно быстрее, около 10 дней.

Также, при необходимости, налоговым органом может быть продлена камеральная налоговая проверка заявления, о чем будет сообщено налогоплательщику через «Личный кабинет налогоплательщика для физических лиц».

Важно

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные, социальные, имущественные. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

В тему

Как рассчитать размер вычета?

Вы купили квартиру за 5 млн рублей. К вычету можно представить только часть этой суммы – тот самый лимит в 2 млн рублей. Значит, вы получите 13% от него – 260 тыс. рублей.

Если вы купили комнату за 1,5 млн рублей, то можете получить с этой суммы 13% – 195 тыс. рублей уплаченного НДФЛ. Остальную часть перенесете на другую покупку.

Если вы заплатили банку проценты по ипотеке в размере 4 млн рублей, вернуть сможете только 13% от лимита в 3 млн – 390 тыс. рублей.

Нельзя получить в виде вычета больше, чем уплачено НДФЛ. Например, если гражданин получил заработную плату за год 300 тысяч рублей и с них заплатил 39 тысяч рублей НДФЛ, то и вернуть сможет не более 39 000 рублей.

Получить налоговый вычет можно за три предыдущих года, то есть в 2023 году – за период с 2020 по 2022 год. За каждый год необходимо подать отдельную декларацию по форме 3-НДФЛ.